📝年末にやってくる確定申告。皆さん、患っているのではないでしょうか。特に、譲渡所得がある場合、患っている人は多いと思います。なぜなら、譲渡所得の場合、通常の給与所得と異なり、複雑な計算が求められるからです。

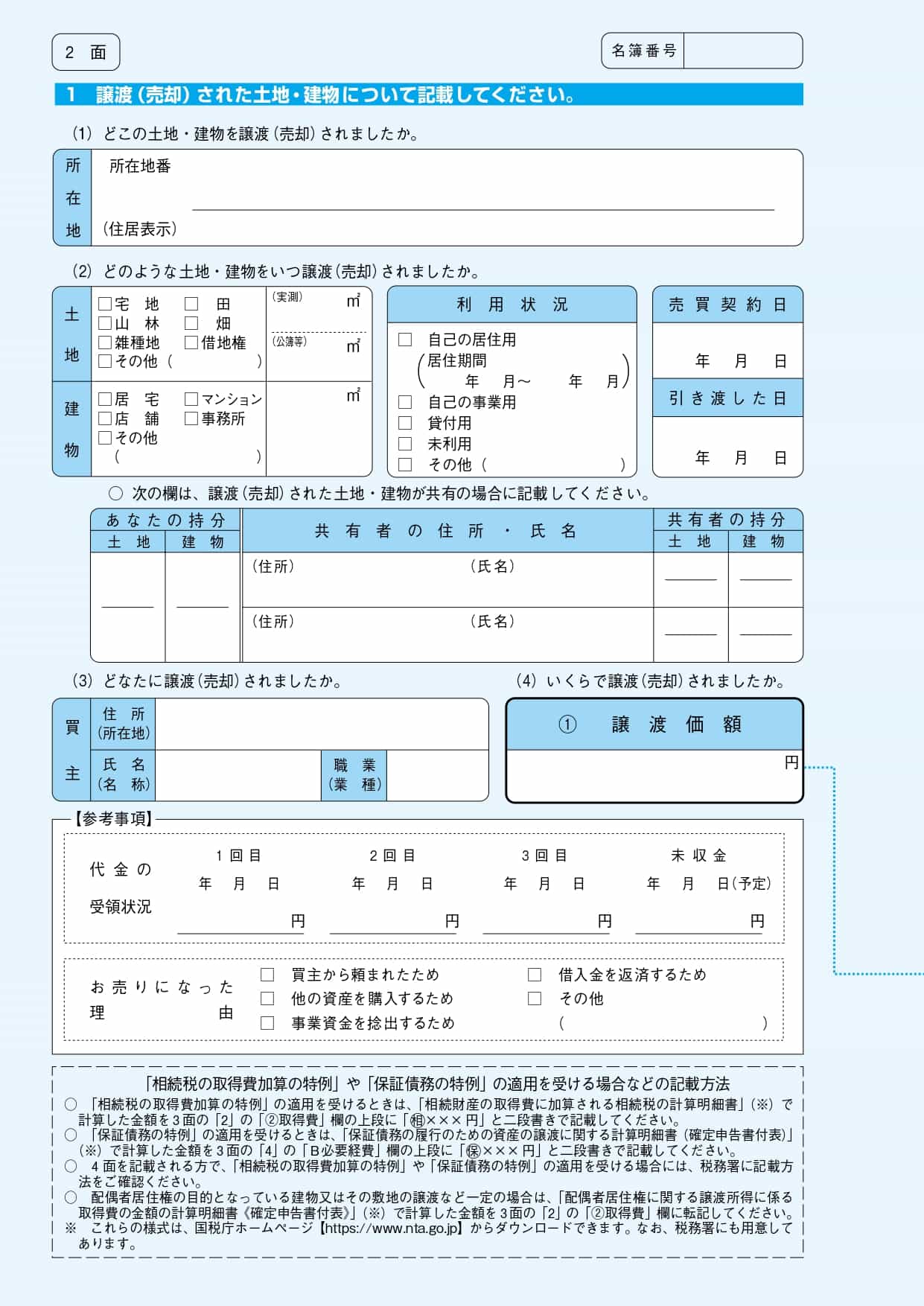

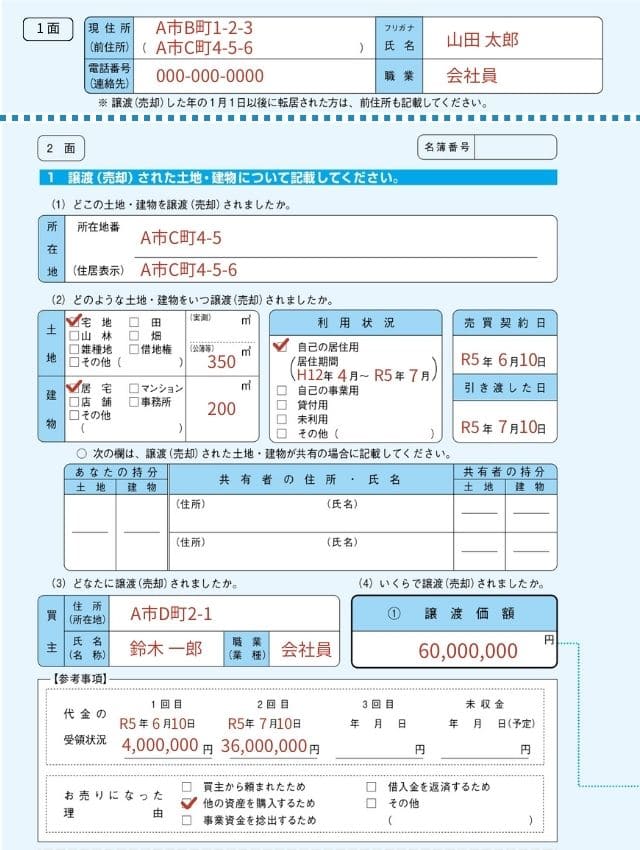

📝でも、心配は不要です。この記事では、譲渡所得の内訳書の記載例を紹介します。具体的には、マンションを売却した場合の記載例を解説します。確定申告に必要な書類の作成方法を理解することで、確定申告がスムーズに進むことをお約束します。

📝では、譲渡所得の内訳書の作成方法を理解し、確定申告をスムーズに進めましょう。この記事では、マンションの売却を例に、譲渡所得の内訳書の記載例を詳しく解説します。

Contents

譲渡所得の内訳書記載例:マンションの譲渡所得の計算と書類作成

譲渡所得の内訳書は、確定申告において重要な書類です。ここでは、マンションの譲渡所得の計算と書類作成について解説します。

譲渡所得の計算方法

譲渡所得の計算方法は、以下の式で計算されます。 譲渡所得 =譲渡価格 – 取得価格 – 譲渡費用 取得価格とは、マンションを購入した際の価格です。譲渡価格とは、マンションを売却した際の価格です。譲渡費用とは、マンションの売却に伴う費用です。

| 取得価格 | 譲渡価格 | 譲渡費用 | 譲渡所得 |

|---|---|---|---|

| 1,000万円 | 1,200万円 | 50万円 | 150万円 |

| 800万円 | 1,000万円 | 30万円 | 170万円 |

| 1,200万円 | 1,500万円 | 70万円 | 230万円 |

| 1,500万円 | 1,800万円 | 90万円 | 210万円 |

| 1,800万円 | 2,000万円 | 100万円 | 100万円 |

| 2,000万円 | 2,200万円 | 110万円 | 90万円 |

| 2,200万円 | 2,500万円 | 120万円 | 180万円 |

| 2,500万円 | 2,800万円 | 130万円 | 170万円 |

| 2,800万円 | 3,000万円 | 140万円 | 60万円 |

| 3,000万円 | 3,200万円 | 150万円 | 50万円 |

| 3,200万円 | 3,500万円 | 160万円 | 140万円 |

| 3,500万円 | 3,800万円 | 170万円 | 130만원 |

譲渡所得の内訳書記載例

譲渡所得の内訳書は、以下の項目を記載する必要があります。 -譲渡価格 -取得価格 -譲渡費用 -譲渡所得 以下は、譲渡所得の内訳書記載例です。 譲渡価格:1,200万円 取得価格:1,000万円 譲渡費用:50万円 譲渡所得:150万円

確定申告に必要な書類

確定申告には、以下の書類が必要です。 -譲渡所得の内訳書 -譲渡所得の計算書 -確定申告書 以下は、確定申告に必要な書類の一覧です。

| 書類名 | 内容 |

|---|---|

| 譲渡所得の内訳書 | 譲渡所得の計算書 |

| 譲渡所得の計算書 | 譲渡所得の計算方法 |

| 確定申告書 | 確定申告書の記載項目 |

| 譲渡価格書類 | 譲渡価格の計算書 |

| 取得価格書類 | 取得価格の計算書 |

| 譲渡費用書類 | 譲渡費用の計算書 |

| 譲渡所得書類 | 譲渡所得の計算書 |

| 確定申告書類 | 確定申告書の記載項目 |

| 所得税書類 | 所得税の計算書 |

| 住民税書類 | 住民税の計算書 |

| 法人税書類 | 法人税の計算書 |

| 消費税書類 | 消費税の計算書 |

マンションの譲渡所得の計算方法

マンションの譲渡所得の計算方法は、以下の式で計算されます。 マンションの譲渡所得 =マンションの譲渡価格 – マンションの取得価格 – マンションの譲渡費用 マンションの取得価格とは、マンションを購入した際の価格です。マンションの譲渡価格とは、マンションを売却した際の価格です。マンションの譲渡費用とは、マンションの売却に伴う費用です。 以下は、マンションの譲渡所得の計算例です。 マンションの譲渡価格:1,200万円 マンションの取得価格:1,000万円 マンションの譲渡費用:50万円 マンションの譲渡所得:150万円

譲渡所得の税金計算方法

譲渡所得の税金計算方法は、以下の式で計算されます。 譲渡所得税 =譲渡所得 x 譲渡所得税率 譲渡所得税率とは、譲渡所得の税率であり、20%です。 以下は、譲渡所得の税金計算例です。 譲渡所得:150万円 譲渡所得税率:20% 譲渡所得税:30万円

譲渡所得の確定申告書記載例

譲渡所得の確定申告書は、以下の項目を記載する必要があります。 -譲渡所得 -譲渡所得税 以下は、譲渡所得の確定申告書記載例です。 譲渡所得:150万円 譲渡所得税:30万円

マンション譲渡所得の確定申告に必要な書類は?

マンション譲渡所得の確定申告に必要な書類は、所得税確定申告書、マンション譲渡所得計算書、譲渡契約書、所有権移転登記申請書などです。

マンション譲渡所得の計算書の作成

マンション譲渡所得の計算書には、譲渡価格、取得価額、譲渡所得などを記載する必要があります。以下の点に注意してください。

- 譲渡価格の計算:譲渡契約書に記載された譲渡価格を使用します。

- 取得価額の計算:取得当時の契約書や領収書などを使用して、取得当時の価格を計算します。

- 譲渡所得の計算:譲渡価格から取得価額を差し引いて、譲渡所得を計算します。

譲渡契約書の必要な事項

譲渡契約書には、譲渡者、譲受者、譲渡物件、譲渡価格、譲渡日などを記載する必要があります。以下の点に注意してください。

- 譲渡者と譲受者の記載:譲渡者と譲受者の名前、住所、連絡先などを記載します。

- 譲渡物件の記載:マンションの名称、住所、間数などを記載します。

- 譲渡価格の記載:譲渡価格を記載します。

所有権移転登記申請書の提出

所有権移転登記申請書には、譲渡者、譲受者、譲渡物件、譲渡日などを記載する必要があります。以下の点に注意してください。

- 譲渡者と譲受者の記載:譲渡者と譲受者の名前、住所、連絡先などを記載します。

- 譲渡物件の記載:マンションの名称、住所、間数などを記載します。

- 譲渡日の記載:譲渡日を記載します。

譲渡所得税の申告に必要な書類は?

譲渡所得税の申告に必要な書類は、以下の通りです。

譲渡所得税の申告書類一覧

譲渡所得税の申告に必要な書類は、以下の通りです。

- 譲渡所得税の申告書:譲渡所得税の申告を行う際に提出する書類で、譲渡所得税の申告書に必要な情報を記載する必要があります。

- 譲渡証明書:譲渡した不動産や資産の譲渡を証明する書類で、譲渡証明書には譲渡日、譲渡額、譲渡した不動産や資産の詳細などが記載される必要があります。

- 評価書:譲渡した不動産や資産の評価額を証明する書類で、評価書には評価額の計算方法や評価額の根拠などが記載される必要があります。

譲渡所得税の申告書の記載事項

譲渡所得税の申告書には、以下の事項を記載する必要があります。

- 譲渡者の氏名:譲渡者が個人か法人の場合、氏名または社名を記載する必要があります。

- 譲渡した不動産や資産の詳細:譲渡した不動産や資産の名称、所在地、評価額などを記載する必要があります。

- 譲渡額:譲渡した不動産や資産の譲渡額を記載する必要があります。

譲渡所得税の申告書の提出先

譲渡所得税の申告書の提出先は、以下の通りです。

- 税務署:譲渡所得税の申告書は、税務署に提出する必要があります。

- 国税庁:国税庁のウェブサイトからオンラインで提出することも可能です。

- 税理士:税理士に代理で提出してもらうことも可能です。

譲渡所得の内訳書は提出義務がありますか?

譲渡所得の内訳書は、所得税法や租税特別措置法などの租税法規に基づいて作成される書類であり、これを提出する義務があるかどうかは、具体的な状況によって異なります。

譲渡所得の内訳書の提出義務がある場合

譲渡所得の内訳書は、以下のような場合に提出する義務があります。

- 譲渡所得が発生した場合で、かつその所得が一定の金額を超えた場合には、譲渡所得の内訳書を提出する義務があります。この一定の金額については、所得税法や租税特別措置法で定められています。

- 税務署から譲渡所得の内訳書の提出を求められた場合も、提出する義務があります。

- 土地や建物などの譲渡に際しては、特定の書類を添付して譲渡所得の内訳書を提出することが求められることがあります。

譲渡所得の内訳書の提出義務がない場合

一方、以下のような場合には譲渡所得の内訳書を提出する義務はありません。

- 譲渡所得が発生しなかった場合、つまり資産の譲渡となる行為を行っていない場合には、譲渡所得の内訳書を提出する必要はありません。

- 譲渡所得が発生しても、その所得が一定の金額を超えない場合には、譲渡所得の内訳書を提出する義務はありません。

- 特定の租税条約や租税特別措置法などの適用を受けることで、譲渡所得の内訳書の提出義務が免除される場合があります。

譲渡所得の内訳書の提出方法

譲渡所得の内訳書を提出する場合、以下の点に注意してください。

- 譲渡所得の内訳書は、税務署に提出する必要があります。提出先の税務署は、所得税の申告に際して確認することができます。

- 提出形式については、通常は指定された様式に従って、必要な情報を正確に記入する必要があります。

- 提出期限については、通常は所得税の申告期限と同じになりますが、税務署から別の指示がある場合はその指示に従う必要があります。

譲渡所得の内訳書はどこで入手できますか?

譲渡所得の内訳書は、市税事務所や税理士事務所で入手できます。また、国税庁のウェブサイトからもダウンロードすることができます。

譲渡所得の内訳書の入手先

譲渡所得の内訳書を入手するには、以下の場所に行くことができます。

- 市税事務所: 所在する市の税務事務所に行くことで、譲渡所得の内訳書を入手することができます。

- 税理士事務所: 税理士事務所では、譲渡所得の内訳書の作成も行うことができます。

- 国税庁のウェブサイト: 国税庁のウェブサイトから、譲渡所得の内訳書をダウンロードすることができます。

譲渡所得の内訳書のダウンロード方法

譲渡所得の内訳書をダウンロードするには、以下の手順を踏む必要があります。

- 国税庁のウェブサイトにアクセスする

- 譲渡所得の内訳書のページに移動する

- ダウンロードボタンをクリックして、ファイルをダウンロードする

譲渡所得の内訳書の提出方法

譲渡所得の内訳書を提出するには、以下の手順を踏む必要があります。

- 譲渡所得の内訳書を入手する

- 記載内容を確認する: 記載内容に誤りがないかを確認する

- 市税事務所に提出する:譲渡所得の内訳書を所在する市の税務事務所に提出する

よくある質問

譲渡所得の内訳書は何のために必要ですか?

譲渡所得の内訳書は、確定申告の際に必要な書類の一つです。この書類は、不動産や資産の譲渡によって得た所得の内訳を記載するもので、税務署に提出することが求められます。具体的には、譲渡所得の総額、譲渡に係る費用、譲渡に係る税金等の詳細を記載する必要があります。

譲渡所得の内訳書に記載すべき事項は何ですか?

譲渡所得の内訳書には、譲渡に係る不動産や資産の詳細、譲渡の時期、譲渡の方法、譲渡に係る費用、譲渡に係る税金等の事項を記載する必要があります。さらに、譲渡所得の総額や譲渡に係る損益も記載する必要があります。確定申告の際には、これらの事項を正確に記載することが求められます。

マンションの譲渡所得の内訳書の記載例を教えてください。

マンションの譲渡所得の内訳書の記載例は以下の通りです。マンションの名称、譲渡の時期、譲渡の方法(例:現金譲渡)、譲渡に係る費用(例:仲介手数料、登録免許税)、譲渡に係る税金(例:消費税、所得税)などを記載します。さらに、譲渡所得の総額や譲渡に係る損益も記載する必要があります。